La administración del efectivo es clave dentro de la gestión del capital de trabajo de la empresa, un buen manejo de este activo permite descartar el riesgo de liquidez, no contar con caja para asumir las obligaciones, que puede llegar a ser causante de inconvenientes operacionales mayores.

Se presentan a continuación tres herramientas útiles para una correcta administración del efectivo en las empresas: la administración del ciclo de efectivo, los modelos económico-matemáticos para determinar el saldo óptimo de efectivo y el estado de flujos de efectivo.

En la actualidad la confiabilidad y la eficiencia son premisas necesarias para todas las empresas que aspiran a perfeccionar su actividad económica en aras de lograr mejores resultados.

Alcanzar este propósito dependerá del grado de certeza que posean las decisiones que se tomen con relación a la administración adecuada y el manejo de los recursos materiales y financieros disponibles, del buen desempeño de esta tarea depende en gran medida el resultado futuro que se obtenga.

Hacer un mejor uso de los recursos, elevar la productividad del trabajo y reducir los costos, sólo se podrá alcanzar con una eficaz administración del capital.

Administración del efectivo, aspecto a considerar para la administración del capital de trabajo

La administración del efectivo es uno de los campos fundamentales en la administración del capital de trabajo, pues la caja representa el activo más líquido que poseen las empresas, por medio del cual se pueden cubrir las erogaciones imprevistas y reducir de esta forma el riesgo de una crisis de liquidez.

El término efectivo o caja se refiere a todo el dinero, ya sea en caja o en cuenta de banco que posee la organización, que genera o recibe durante un período determinado, que se distingue por no producir ningún rendimiento y posibilita la utilización de forma inmediata del dinero en las operaciones de la empresa.

El objetivo fundamental de la administración del efectivo es minimizar los saldos de efectivo ociosos y lograr la obtención del equilibrio entre los beneficios y los costos de la liquidez.

La caja puede considerarse además como el denominador común al cual se reducen el resto de los activos líquidos como son las cuentas por cobrar y los inventarios. Las empresas poseen diferentes motivos para mantener existencias de efectivo tales como:

- Transaccional: Capacita la empresa para que realice sus operaciones ordinarias.

- Precautorio: Prevé los flujos de entrada y salida que se van a tener en la empresa.

- Especulativo: Capacita la empresa para aceptar oportunidades de lucro que puedan surgir en determinadas situaciones de negocio.

- Requerimiento de un Saldo Compensatorio: Se refiere a los niveles mínimos que a una empresa le conviene mantener en su cuenta bancaria.

Para lograr una administración eficiente del efectivo se deben considerar las siguientes estrategias o políticas básicas:

- Cancelar las cuentas por pagar tan tarde como sea posible, sin perder credibilidad crediticia pero aprovechando cualquier descuento por pronto pago.

- Rotar los inventarios tan pronto como sea posible, evitando el agotamiento de existencias que puedan afectar las operaciones.

- Recaudar las cuentas por cobrar tan rápido como sea posible, sin perder ventas futuras.

El impacto de la aplicación de estas políticas en el cumplimiento de los objetivos expuestos por la administración del efectivo en la empresa requiere del empleo de fórmulas y modelos que posibiliten la disponibilidad del efectivo en las operaciones, a través del empleo de:

- Administración del ciclo de efectivo.

- Modelos económicos matemáticos.

Administración del ciclo de efectivo

La administración del ciclo de efectivo es un elemento importante en la administración del capital de trabajo, al realizar un análisis del mismo se deben tener en cuenta dos aspectos fundamentales:

Ciclo de caja o Ciclo del flujo de efectivo

Es uno de los mecanismos que se utilizan para controlar el efectivo, establece la relación que existe entre los pagos y los cobros; o sea, expresa la cantidad de tiempo que transcurre a partir del momento que la empresa compra la materia prima hasta que se efectúa el cobro por concepto de la venta del producto terminado o el servicio prestado (ver anexo 3).

Al analizar el ciclo de caja es conveniente tener en cuenta dos factores fundamentales:

1. El ciclo operativo

Es una medida del tiempo que transcurre entre la compra de materias primas para producir los artículos y el cobro del efectivo como pago de la venta realizada. Está conformado por dos elementos determinantes de la liquidez:

- Ciclo de conversión de inventarios o Plazo promedio de inventarios.

- Ciclo de conversión de cuentas por cobrar o Plazo promedio de cuentas por cobrar.

2. El ciclo de pago

Tiene en cuenta las salidas de efectivo que se generan en las empresas por conceptos de pago de compra de materias prima, mano de obra y otros. Se encuentra determinado por:

- Ciclo de conversión de las cuentas por pagar o plazo promedio de las cuentas por pagar

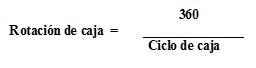

- Rotación de caja: Expresa el número de veces que rota realmente la caja de la empresa, tiene como objetivo central maximizar la ganancia a través del efectivo y se determina:

Existe una relación inversa entre el ciclo de caja y la rotación de caja, cuando disminuye el ciclo la rotación aumenta, lo contrario también es válido, por tanto las empresas deben dirigir sus estrategias para lograr disminuir el ciclo de caja, pues de esta forma garantizan que las entradas de efectivo se produzcan más rápido; esto no indica que las entidades deban quedarse sin saldo en caja para operaciones, ya que existen una serie de razones por las cuales las se mantiene un saldo de efectivo mínimo en caja:

Existe una relación inversa entre el ciclo de caja y la rotación de caja, cuando disminuye el ciclo la rotación aumenta, lo contrario también es válido, por tanto las empresas deben dirigir sus estrategias para lograr disminuir el ciclo de caja, pues de esta forma garantizan que las entradas de efectivo se produzcan más rápido; esto no indica que las entidades deban quedarse sin saldo en caja para operaciones, ya que existen una serie de razones por las cuales las se mantiene un saldo de efectivo mínimo en caja:

- Incertidumbre en las entradas de efectivo.

- La cobertura o posición de crédito.

- El aprovechamiento de las oportunidades que brindan nuevos negocios.

La combinación de ambos ciclos, operativo y de pago, da como resultado el ciclo de caja, uno de los aspectos clave al considerar la administración de efectivo en la empresa:

Ciclo de caja = Ciclo operativo – Ciclo de pago

Modelos económicos matemáticos para determinar el saldo óptimo de efectivo

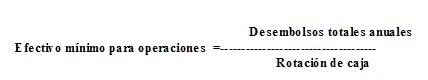

El saldo óptimo de efectivo que se requiere se puede determinar mediante el cálculo del efectivo mínimo para operaciones o ciclo de caja mínimo para operaciones.

Este modelo brinda el nivel mínimo de efectivo que necesitan las empresas para realizar sus operaciones y se obtiene:

Existen modelos económicos matemáticos que permiten determinar la cantidad óptima de efectivo que se necesita mantener para las operaciones, entre los más usados se encuentran:

Existen modelos económicos matemáticos que permiten determinar la cantidad óptima de efectivo que se necesita mantener para las operaciones, entre los más usados se encuentran:

Modelo de William Baumol

Se basa en la determinación de la cantidad económica de la orden de inventario, el mismo permite conocer el tamaño óptimo de las transferencias hechas en la compraventa de valores negociables.

En el siguiente video se explica el Modelo de Baumol para la administración óptima del efectivo, con pasos prácticos de aplicación:

Modelo de Miller y Orr

En esencia plantea la determinación del punto óptimo de retorno, o sea, demuestra cómo las entidades pueden gestionar sus saldos de efectivos y minimizar sus costos al no poder predecir las entradas y salidas del mismo; la representación gráfica de este modelo representa cómo el saldo de tesorería serpentea impredeciblemente hasta que llega a un límite superior, en ese momento la empresa compra títulos necesarios para hacer volver el saldo de efectivo a un nivel más normal; nuevamente se deja serpentear el saldo hasta que llegue a un límite inferior, cuando lo hace la empresa vende los títulos necesarios para devolver el saldo a un nivel deseable.

Para establecer los límites de este modelo Miller y Orr demostraron que estos dependen de tres factores:

- Si la variabilidad diaria de los flujos de caja es grande o si el costo de comprar y vender títulos es alto entonces la empresa deberá establecer límites de control muy separado, por el contrario si el tipo de interés es alto los límites deberán establecerse más próximos.

- La administración del efectivo según este modelo juega con el límite dependiendo de cuanto riesgo de faltante de efectivo la empresa puede tolerar, este puede ser cero o un margen mínimo de seguridad necesario para mantener las operaciones con el Banco.

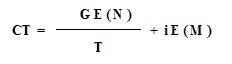

- El nivel deseable de efectivo dependerá de los costos de transacción de la compra o la venta de valores negociables y el costo de oportunidad de la tenencia de efectivo, los costos de transacción por período son dependientes del número de transacciones en valores negociables durante el período, el costo de oportunidad de la tenencia de efectivo es una función del efectivo esperado por período y estará dada por:

Costo Total = Costo de transacción esperado + Costo de oportunidad esperado

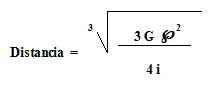

Existen factores que minimizan este costo total como la distancia entre el límite superior e inferior:

Existen factores que minimizan este costo total como la distancia entre el límite superior e inferior:

(Sólo para el caso en que las entradas y salidas de efectivo sean sucesos equiprobables y el límite mínimo igual a cero).

(Sólo para el caso en que las entradas y salidas de efectivo sean sucesos equiprobables y el límite mínimo igual a cero).

Límite superior = Límite inferior + Distancia

Los límites superior e inferior son considerados como límites de control del modelo y el nivel deseable minimiza la suma de los costos de transferencias y el costo de oportunidad esperado.

A continuación, un didáctico video en el que se explica en detalle el Modelo Miller Orr para la administración de efectivo, incluye ejemplos prácticos:

Estado de Flujo de Efectivo

Para valorar la solvencia y evaluar la capacidad de generar flujos de efectivos positivos en períodos futuros para pagar dividendos y financiar el crecimiento de las empresas es necesario la confección del Estado de Flujo de Efectivo: el cual relaciona los ingresos y pagos de efectivo que se realiza en un período contable, además proporciona información acerca de las actividades de inversión y financiación.

El estado permite que la empresa realice diagnósticos relacionados con la capacidad que tiene la entidad de captar financiamiento externo; pone al descubierto el destino que se le da al efectivo recibido en el período, brinda información acerca del crecimiento de la empresa, es decir si está creciendo, si se encuentra estancada o en recesión y destaca si la se destinan fondos obtenidos a corto plazo para colocarlos en inversiones de lenta recuperación.

Este estado debe ayudar a la empresa en la evaluación de aspectos como:

- Evaluar la capacidad de la empresa para generar flujos de efectivos positivos en períodos futuros.

- Debe explicar las razones o las causas de las diferencias entre el valor de la utilidad neta y el flujo de efectivo relacionado con las operaciones.

- Evaluar la capacidad de la empresa para cumplir con sus obligaciones y pagar dividendos.

- Debe explicar tanto el efectivo como las transacciones de inversión y financiación que no hacen uso de efectivo durante el período analizado.

El objetivo principal del estado de flujo de efectivo es proporcionar información acerca de los ingresos y pagos de efectivo, así como de las actividades de financiación e inversión de la entidad.

Clasificación de los flujos de efectivo

1- Por actividades de operación

Este incluye los ingresos y los pagos de efectivos realizados por las operaciones.

| Ingresos | Pagos |

| Recaudo o cobros a clientes por ventas de mercancías y servicios prestados. | Pagos de mercancías y servicios prestados a proveedores, incluyendo pagos a empleados. |

| Intereses y dividendos recibidos. | Pagos de intereses e impuestos. |

2- Por actividades de inversión

Incluye aquellos ingresos y pagos que están relacionados con esta actividad.

| Ingresos | Pagos |

| Efectivo por ventas de inversiones o activos fijos. | Compra de inversiones o activos fijos. |

| Efectivo por cobro de valores sobre préstamos. | Valores anticipados a prestatarios. |

3- Por actividades de financiación

Relaciona los ingresos y pagos de efectivo realizados por este concepto.

| Ingresos | Pagos |

| Efectivo producto de préstamos obtenidos a corto y largo plazo. | Pagos de valores prestados (excluye intereses) |

| Efectivo recibido por propietarios. | Pagos a propietarios como dividendos en efectivo. |

Los ingresos y pagos de intereses se clasifican como actividades de operación para reflejar el efecto que tendrían en el efectivo aquellas transacciones que se incluyen en la determinación de la utilidad neta; mientras los pagos de dividendos al no intervenir en este cálculo se consideran actividades de financiación.

Los equivalentes de efectivo que son inversiones de alta liquidez a corto plazo, conformados por fondos monetarios de inversión, papeles comerciales y bonos de tesorería, así como el dinero que esté depositado en cuenta bancaria no son considerados como ingresos y pagos de efectivo.

La diferencia entre los ingresos y pagos de efectivo de cada uno de estos flujos dará un resultado negativo o positivo.

- Si es positivo el resultado se expresará: Flujo de efectivo proveniente de las actividades de operaciones, inversión o financiación.

- Si el resultado es negativo se expresará: Flujo de efectivo utilizado en las actividades de operaciones, inversión o financiación.

La sumatoria de los resultados de estos flujos de efectivo muestran la variación del efectivo en el período que se analiza; este se conoce como Flujo neto de efectivo.

Para la confección de un estado de flujo de efectivo es necesario:

- Balance General del período actual y el período anterior.

- Estado de Resultado del período actual.

Enfoques básicos para la preparación del estado de flujo de efectivo

1- Base de caja

Este enfoque resume los resultados de operación en términos de ingresos y pagos de efectivo (método directo); permite calcular los flujos de efectivo provenientes de las operaciones convirtiendo los valores del estado de resultado para ingresos, costo de mercancías vendidas y gastos de la base de causación a la base de caja, ajustando las partidas del estado de resultado por los cambios que han sufrido las cuentas del balance general relacionadas.

2- Base de causación

Resume los resultados de operaciones en términos de ingresos ganados o gastos incurridos.

Existe un método alternativo que es el Método Indirecto, se utiliza para preparar el flujo de efectivo proveniente de las operaciones, este parte de las utilidades netas del período y se realizan todos los ajustes necesarios para convertir esta cifra al flujo de efectivo neto proveniente de las operaciones.

Importancia del flujo de efectivo proveniente de las operaciones

Es necesario que las empresas sean capaces de generar flujos de efectivo positivos provenientes de las operaciones que garanticen que la empresa sobreviva, pues si los flujos generados son negativos no podrá obtener efectivo de forma indefinida de otras fuentes, ya que la capacidad de obtener efectivo a través de las actividades de financiación dependen en gran medida de la capacidad que tenga la empresa de generar flujos de efectivo de las actividades de operaciones, además esta situación desestimula a los inversionistas cuando van a invertir.

Para la preparación del estado de flujo de efectivo proveniente de las operaciones es necesario tener en cuenta los efectos que causan en el efectivo los ingresos y pagos relacionados anteriormente, así como las variaciones de las cuentas y la conversión de los ingresos y gastos de base de causación a la base de caja, haciendo uso de las siguientes ecuaciones:

- Efectivo recibido de clientes = Ventas Netas + disminución en cuentas por cobrar – aumentos en cuentas por cobrar

- Intereses y dividendos recibidos = Ingresos por intereses + disminución en intereses por cobrar – aumento en intereses pro cobrar

- Pagos a proveedores de mercancías = Costo de ventas + aumento de inventarios – disminución de inventario

- Pagos de gastos = Gastos de operaciones – depreciación y otros + aumento en pagos anticipados gastos que no hacen – disminución en pagos anticipados uso de efectivo

- Pagos de intereses = Gastos de interés + disminución en intereses por pagar – aumento en intereses por pagar

- Pagos de impuestos = Gastos de impuestos + disminución en impuestos por pagar – aumento en impuestos por pagar

Existen ciertas diferencias entre la utilidad neta y el flujo neto proveniente de operaciones tales como:

- Los gastos que no hacen uso de efectivo tales como la depreciación y la amortización de activos intangibles, no afectan al flujo de efectivo neto pero si a la utilidad neta.

- Las diferencias de tiempo que existen entre el reconocimiento de los ingresos y los gastos y la ocurrencia del flujo de efectivo.

- Las ganancias y las pérdidas no operacionales intervienen en la determinación de la utilidad neta, pero el flujo de efectivo relacionado se clasifica como una actividad de financiación, no como una actividad operacional.

Preparación del Flujo de efectivo proveniente de las actividades de financiamiento y de inversiones

Para calcular los flujos provenientes de estas actividades se pueden examinar los asientos de las cuentas de activos y pasivos relacionadas, junto con cualquier ganancia o pérdida que se relacione y muestre el estado de resultado; además si dentro de estas actividades tienen lugar operaciones que no hacen uso de efectivo se deben relacionar las mismas en un informe suplementario, que acompañará el estado de flujo de efectivo.

Bibliografía

- Amat Salas, Oriol: Análisis de Estado Financieros. 2.ª Edición, Gestión 2000, Barcelona 1996.

- Blanch, LL., E. Elvira y M. Navalón: Cash – Management (Gestión de Tesorería). 2.ª Edición, Ediciones Gestión 2000, S.A., Barcelona. 1998.

- Breadly, R y S. Myers: Fundamentos de Financiación Empresarial 4 ta Edición.

- Castells, C., González A. y Demestre A.: Técnicas para Analizar Estados Financieros. 1.ª Edición. Grupo Editorial Publicentro.2001.

- Gitman Lawrence, J: Administración Financiera Básica 4 ta Edición Editora Horla. México 1990.

- Mallo Rodríguez, Carlos: Contabilidad Analítica 4 ta Edición. Ministerio de Economía y Hacienda. Madrid.

- A. Miller, Mirton H. y Orr, Daniel: A Model of the Demand for Money by Firms 4 ta Jornada de Economistas, agosto 1996.

- Perdomo Moreno, Abraham: Conceptos Básicos de administración Financiera. México 2000.

- Patón, W. A.: Manual de Contador. UTEHA, México 1943.

- Salomón, Ezra: Introducción a la Administración Financiera. México 2000.

- Short Term Financial Management Secon Edition 2002.

- Weston Free, J: Fundamentos de Administración Financiera. Tomo I y II. 10.a Edición. 1996.