El presente trabajo trata sobre la imprescindible cohesión entre todos los departamentos de la empresa, pero en lo fundamental, se centra en la interrelación del departamento de riesgo financiero con los departamentos Comercial, Recepción y Administración.

Se suele confundir la eficacia en la gestión empresarial, con una buena gestión de ventas, confundiendo este último término con el crecimiento producción mercantil, soslayando que el verdadero indicador medidor de eficiencia es la producción realizada, demostrar esto es el objetivo central de este trabajo, a través de la perfecta interrelación que debe existir entre los departamentos citados.

Se esboza una metodología de trabajo para agencias con prepago.

Se describen sendas normas económicas para la gestión comercial con empresas contratadas y nuevas empresas.

Por último se detalla la relación contable documental con el departamento de administración.

SUMMARY

The present work treats on the essential cohesion between all the departments of the company, but in the fundamental thing, it is centred in the interrelation of the department of financial risk with the departments Commercial, Reception and Administration.

Usually one is confused the effectiveness in the enterprise management, with a good management of sales, confusing this last term with the growth mercantile production, avoiding that the true measuring indicator of efficiency is the made production, to demonstrate this is the central objective of this work, through the perfect interrelation that must exist between the mentioned departments.

A methodology of work for agencies with prepayment is outlined. Economic norms for the commercial management with companies are described to footpaths contracted and new companies. By I complete details the documentary countable relation with the administration department.

Dada la importancia que tiene el tema de las cuentas por cobrar, y me permito parafrasear al Presidente del BCC, Francisco Soberón, quien haciendo metáforas de las palabras del Ché dijera que las cuentas por cobrar son a la economía lo que el soldado más lento a la guerrilla, es que me atrevo a someter a su valoración, este análisis sobre la interrelación entre el departamento de Riesgos (Cobros) y el departamento de Recepción de cualquier hotel, con el objetivo de hacer lo menos lento posible el ciclo de cobros, y así permitir una aceleración de la economía.

Considerando que el principal objetivo del departamento de riesgos consiste en ayudar a construir una amplia y creciente base de ventas rentables, en este artículo se demuestra la interrelación que existe entre este Departamento y el Departamento Comercial, que es entre otras cosas el encargado de las ventas del Hotel.

El creativo administrador de crédito en los Hoteles debe estar al tanto de todos los factores externos que afectan los negocios de sus clientes (deudores), servir de base sólida para las discusiones de las tendencias que afectan a las Agencias con que se tienen contrato, así como para analizar las decisiones importantes en la política de créditos, y proporcionar una fuente de consejos sobre importantes áreas de política ó de decisión que puedan afectar el bienestar futuro de dichas Agencias, y como esto incidirá en la relación comercial con las mismas.

Desde luego, tales acciones por parte de un administrador de créditos reflejan el ideal, y los ideales deben frecuentemente atender consideraciones prácticas de tiempo y costo.

Sin embargo, en la medida en que estos elementos potenciales se realicen, un administrador de créditos podrá hacer una importante contribución a su propia empresa.

Si los negocios de las Agencias contratadas son rentables, el Hotel también prosperará.

Por tanto, la función de crédito debe ser una consideración principal dentro de la estrategia general corporativa de la empresa.

De todo lo anteriormente planteado, se infiere la necesidad de vinculación entre Departamento de Riesgos y Comercial para otorgar ó no crédito a un cliente, basándose en el estudio que se ha hecho previamente de la solvencia y garantía del mismo.

Para ello se centra el análisis en dos acápites fundamentales:

- Agencias con relación comercial (con contrato).

- Posibles nuevas agencias a contratar.

En función de los acápites anteriores se desarrollan las siguientes normas económicas:

- Norma de crédito para Agencias con relación comercial.

- Norma de crédito para establecer relación comercial con otras agencias.

- Norma de crédito para Agencias con relación comercial:

Esta debe ser analizada en coordinación conjunta entre los departamentos de Riesgos, Recepción y Comercial. - Norma de crédito para establecer relación comercial con nuevas agencias (mercados).

Esta debe ser analizada en coordinación conjunta entre los departamentos de Riesgos y Comercial.

Si la empresa se limitara a conceder crédito sólo a los clientes más fuertes, tendría pocas pérdidas por cuentas malas y pocos gastos por operar un departamento de Riesgos; pero por otra parte estaría perdiendo ventas y por tanto bajaría el nivel de ocupación, lo que significaría pérdida de utilidades mucho mayores que los costos implícitos en la extensión del crédito necesaria para hacer ventas a agencias más débiles.

La determinación de las normas óptimas de crédito implica igualar los costos incrementales asociados con una política activa de crédito con las utilidades incrementales provenientes del aumento de las ventas.

De ahí la necesidad de este análisis, el cual tiene un alto componente cualitativo y la norma económica en sí para la valoración cuantitativa.

Valoración subjetiva – Análisis cualitativo.

Este se basa en el estudio de la información de que se disponga del posible nuevo cliente y que se obtiene en lo fundamental de:

1) Registro Mercantil – (Cámara de Comercio) – Es una oficina pública, donde se pueden hallar en los libros constituidos al efecto, los comerciantes ó empresarios individuales y las sociedades mercantiles (Agencias) con expresión de las fechas, personas, actas, y contratos que sean inscribibles según Ley.

Todas las empresas están obligadas a especificar en sus documentos los datos identificativos de su inscripción.

Los datos que se pueden encontrar referenciados son:

- Nombre.

- Capital social y estatutos sociales.

- Nombre de los administradores y auditores.

- Cuentas anuales.

- Informe de gestión.

2) Registro de la propiedad – Es igualmente un registro público. Su consulta es útil para verificar la situación patrimonial de los bienes activos declarados por un cliente.

Esto es de gran importancia, considerando que a través del mismo se puede valorar con los medios que cuenta la entidad para saldar sus deudas en caso de quiebra.

En el se pueden obtener los siguientes datos:

- Ubicación del (los) bien (es).

- Descripción e identificación: extensión, superficie, delimitación.

- Circunstancias de la adquisición: compra, herencia, valor de adquisición, fecha de la adquisición.

- Nombre del propietario y circunstancias de la propiedad: compartida con otros titulares, restricciones en la disposición del mismo, existencia de usufructos ó servidumbres, etc.

- Existencias de cargas hipotecarias.

3) Informe bancario – El cliente puede aportar el nombre de las entidades de crédito con las que suele operar.

Se pueden obtener informes de las entidades bancarias, sobre todo en el sentido de si aceptarían ó no papel comercial girado al informado sin ponerle condiciones restrictivas.

4) La relación de aceptaciones impagadas (RAI) – El RAI es una lista de orden interno entre la banca, que contiene una relación nominal de todos los efectos que, habiendo sido aceptados en su forma, no han sido pagados a su vencimiento, ni a la reclamación en el plazo y forma que en su día exigió el notario, y por ello, han sido protestados.

Existen algunas publicaciones de información comercial que publican periódicamente:

1. Nuevas empresas que se establecen con expresión del capital social.

2. Demandas judiciales con expresión del demandante, demandado y el importe objeto de la demanda.

3. Relación de empresas que han presentado suspensión de pagos.

4. Relación de efectos impagados, con mención del nombre del librado, domicilio del librado, nombre del librador, importe del efecto impagado.

A partir de la información obtenida de cualquiera y/ó de todas a la vez, así como de cualquier otra fuente de la que se puedan obtener criterios sobre el cliente potencial, se elabora la valoración del mismo, tomando como base una serie de factores que distintos autores clasifican en cuatro ó cinco, pero que en este análisis mantendremos el enfoque tradicional de los cuatro factores, que los profesionales de este campo denominan como las cuatro ce del crédito: carácter, capacidad, capital, coyuntura.

Carácter: se refiere a la honestidad, la integridad, el espíritu de equidad y otras cualidades humanas, que llevan a un cliente a desear ó intentar pagar una compra en la fecha del vencimiento estipulada.

Aunque puede obtenerse una evaluación de esta característica por medio de entrevistas personales ó a través de los datos contenidos en la solicitud, la prueba más evidente la da el historial previo de pagos de ese mismo cliente.

Capacidad: denota la facultad ó aptitud para hacer frente al pago en la fecha convenida.

Los datos acerca de la misma provienen fundamentalmente de la información financiera del cliente potencial, y en particular de sus ingresos y gastos periódicos.

En otras palabras, la capacidad está vinculada a la cuenta de resultados. También tiene que ver con la capacidad el modo en que la nueva obligación contraída por el cliente con la compra actual, va a ser tratada en el conjunto de obligaciones financieras ya existentes de antemano, y otras compras a crédito hechas por el cliente durante igual período.

Los estados financieros proporcionados por el mismo, ó por empresas de información financiera son fuente primaria de información al respecto.

Capital: tiene también que ver con los recursos financieros del cliente, pero se refiere en particular a su soporte financiero, para el caso de que la capacidad resulte a la postre inadecuada.

Se mide por el valor de su activo, ó más precisamente por los fondos propios. En otras palabras, está en estrecha relación con el balance.

Aquí es preciso hacer una importante distinción entre crédito a consumidores y crédito a empresas, puesto que los primeros en la mayor parte de los casos tienen un escaso patrimonio con el que la empresa pueda resarcirse de una factura impagada.

Los estados financieros son una fuente de información básica.

Coyuntura: se refiere al entorno político y económico en el que se toma la decisión sobre la concesión de crédito.

El cliente potencial no tiene ninguna capacidad de control sobre este último factor. Aunque las condiciones a nivel nacional pueden ofrecer alguna perspectiva útil, el responsable de crédito a clientes debe prestar particular atención a la coyuntura local.

En el caso de crédito a empresas como es el caso que nos ocupa, normalmente el enfoque se dirigirá a la coyuntura existente en el sector de actividad que opera el cliente potencial.

Valoración cuantitativa – Norma de crédito.

Una vez concluido el análisis cualitativo, y siempre que se disponga de la información necesaria para calcular la norma de crédito, se debe proceder a determinar si es eficiente económicamente hablando el establecimiento de relaciones con el cliente potencial.

Pasos para calcular la Norma de crédito:

1. Cálculo del presupuesto de ventas de la nueva Agencia.

2. Cálculo del presupuesto de ventas de la nueva Agencia por días. ([1]/365 días)

3. Cálculo de la liquidez que reporta la nueva Agencia. ([2] X período de cobros previsto)

4. Cálculo del presupuesto de gastos para esta Agencia.

5. Cálculo del presupuesto de gastos para esta Agencia por días.

6. Cálculo de la Norma económica. ([2]-[4]) > 0

Cómo se puede apreciar, la propia norma de crédito (normal económica), expresa la rentabilidad que presupone la nueva relación, mientras mayor sea esta, tanto más favorable será establecer relaciones con el nuevo cliente.

Para fundamentar el análisis, se debe auxiliar el mismo con el paso [3], que ofrece una proyección del aumento de liquidez que reportará el cliente potencial.

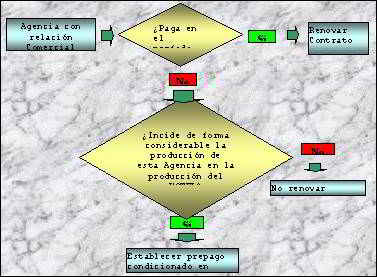

De cumplirse el uso de estas normas para la contratación, el Departamento de Riesgos cumpliría su función de Filtro de calidad, según queda reflejado en el esquema siguiente:

Por último la eficacia del trabajo del Departamento de Riesgos puede medirse a través de los siguientes indicadores:

- Promedio de días de cobro.

- Composición de la deuda por edades.

- Ratio de costes de Gestión de cobros = Gastos de gestión / Cobros del período.

Si cada hotel y/o empresa fuese capaz de implantar y velar por el cumplimiento de estas normas, de seguro disminuirá su ciclo de cobros, y logrará un proceso de reproducción acelerado y seguro.