El fideicomiso (fiducia significa «fe, confianza») es un instrumento de uso muy extendido en el mundo. Su correlato anglosajón es el trust y cuenta con antiguas raíces en el derecho romano.

- La Ley 24.441 establece la figura del Fideicomiso y del Fideicomiso Financiero.

- Estas formas legales permiten generar instrumentos de inversión y financiamiento de elevada flexibilidad a través de esquemas innovadores en la administración de riesgos.

- La posibilidad de lograr un diseño instrumental a medida permite conciliar las expectativas de retorno ajustada por riesgo del inversor y los requerimientos de los demandantes de financiamiento (condiciones de pago).

- Es importante destacar que un fideicomiso de financiamiento o inversión no requiere constituirse como fideicomiso financiero.

Ley 24.441

- Art. 1 Habrá fideicomiso cuando una persona (fiduciante) transmita la propiedad fiduciaria de bienes determinados a otra (fiduciario), quien se obliga a ejercerla en beneficio de quien se designe en el contrato (beneficiario), y a transmitirlo al cumplimiento de un plazo o condición al fiduciante, al beneficiario o al fideicomisario.

- Art. 14.- Los bienes fideicomitidos constituyen un patrimonio separado del patrimonio del fiduciario y del fiduciante.

- Art. 15.- Los bienes fideicomitidos quedarán exentos de la acción singular o colectiva de los acreedores del fiduciario. Tampoco podrán agredir los bienes fideicomitidos los acreedores del fiduciante, quedando a salvo la acción de fraude.

Los acreedores del Fideicomiso podrán ejercer sus derechos sobre los frutos de los bienes fideicomitidos y subrogarse en sus derechos.

Partes de un fideicomiso

En nuestro actual sistema legal se requiere la intervención de por lo menos tres partes: el Fiduciante, fideicomitente o constituyente: es el propietario del bien que se trasmite en fideicomiso y es quién instruye al fiduciario acerca del encargo que debe cumplir, este último es quien asume la propiedad fiduciaria y la obligación de darle el destino previsto en el contrato hasta que deba traspasarlo a un tercero que recibe el nombre de Beneficiario o fideicomisario (tradicionalmente son la misma persona), es decir, aquella beneficiaria del negocio.

Por la ley 24441 se autoriza a que el beneficiario sea una persona distinta al fideicomisario, el primero entonces, sería aquel en cuyo beneficio se administran los bienes fideicomitidos (es decir, es el que recibe los frutos de la gestión del fideicomiso) y el segundo sería el destinatario final de dichos bienes, una vez finalizado el contrato de fideicomiso.

- Del beneficiario

El artículo 2 de la mencionada norma continúa aclarando que el contrato deberá individualizar al beneficiario, quien podrá ser una persona física o jurídica, que puede o no existir al tiempo del otorgamiento del contrato; en este último caso deberán constar los datos que permitan su individualización futura (la ley no autoriza la indeterminación absoluta sino que requiere la posibilidad de individualizar al beneficiario inicialmente anónimo).

Podrá designarse más de un beneficiario, los que salvo disposición en contrario se beneficiarán por igual; también podrán designarse beneficiarios sustitutos para el caso de no-aceptación, renuncia o muerte. Si ningún beneficiario aceptare, todos renunciaren o no llegaren a existir, se entenderá que el beneficiario es el fideicomisario. Si tampoco el fideicomisario llegara a existir, renunciare o no aceptare, el beneficiario será el fiduciante.

El derecho del beneficiario puede transmitirse por actos entre vivos o por causa de muerte, salvo disposición en contrario del fiduciante.

- Del fiduciario

La ley trata la figura del fiduciario a partir del artículo 5, éste establece que podrá ser fiduciario cualquier persona física o jurídica, aclarando que solo pueden ofrecerse como fiduciarias al público las entidades financieras autorizadas a funcionar como tales sujetas a disposición de su respectiva ley y las personas jurídicas que autorice la CNV (estableciendo esta última los requisitos que deban cumplir).

Los fiduciarios privados (es decir, aquellos que no están autorizados a realizar oferta pública de sus servicios) requerirán la capacidad general para contratar y cumplir con el destino previsto en el contrato respecto de los bienes fideicomitidos.

La presente norma es extensa en cuanto a los deberes, obligaciones y derechos del fiduciario, por lo cual es menester su lectura, aunque por su claridad dichos artículos no necesitan interpretación alguna.

Bienes objeto del fideicomiso

Toda clase de bienes pueden ser objeto del fideicomiso. Para la trasmisión de la propiedad fiduciaria, el contrato de fideicomiso deberá contener: a) La individualización de los bienes objeto del contrato.

En caso de no resultar posible tal individualización a la fecha de la celebración del fideicomiso, constará la descripción de los requisitos y características que deberán reunir los bienes; b) La determinación del modo en que otros bienes podrán ser incorporados al fideicomiso; c) El plazo o condición a que se sujeta el dominio fiduciario, el que nunca podrá durar más de treinta (30) años desde su constitución, salvo que el beneficiario fuere un incapaz, caso en el que podrá durar hasta su muerte o el cese de su incapacidad; d) El destino de los bienes a la finalización del fideicomiso; e) Los derechos y obligaciones del fiduciario y el modo de sustituirlo si cesare.

Sobre los bienes fideicomitidos se constituye la propiedad fiduciaria que se rige por lo dispuesto en el título VII del libro III del Código Civil. Cuando se trate de cosas, la propiedad fiduciaria se regirá por la ley 24441, de no tratarse de cosas, se regirán por las leyes correspondientes a la naturaleza de los bienes (Art. 11).

Si bien toda clase de bienes puede ser objeto del fideicomiso, la ley que lo regula no establece la forma en que debe realizarse el acto de transferencia de la propiedad, salvo lo establecido en los artículos 12 y 13 de la misma.

El artículo 12 dispone que el carácter fiduciario del domino tendrá efecto frente a terceros desde el momento en que se cumplan las formalidades exigibles conforme a la naturaleza de los bienes respectivos, pero no especifica cuales son aquellas formalidades (suponemos que refiere a las condiciones particulares de cada bien, según se trate de bienes registrables o no).

Como complemento, el artículo 13 de la misma ley establece que cuando se trate de bienes registrables, los registros correspondientes deberán tomar rezón de la transferencia fiduciaria de la propiedad a nombre del fiduciario. Además aclara que si se establece por contrato, el fiduciario adquirirá la propiedad fiduciaria de otros bienes que se adquieran con los frutos de los bienes fideicomitidos o con el producto de actos de disposición sobre los mismos, dejando constancia de ello en el acto de adquisición y en los respectivos registros. Respecto del párrafo anterior, los analistas coinciden en realizar ciertas críticas constructivas a la mencionada ley de fideicomiso.

La primera de ellas refiere a que la ley no establece ningún tipo de formalidad respecto de los bienes no registrables (Ausencia de toda formalidad, según Silvio Lisoprawski). Otra de las críticas a esta ley es la falta de un marco regulatorio para aquellos bienes no registrables que, por contar con dicha condición, no corresponde el otorgamiento de la propiedad por instrumento público.

Las dos críticas mencionadas no hacen otra cosa que versar sobre el olvido hacia los bienes no registrables por parte de la ley.

Tipos de fideicomisos

Las variedades de fideicomisos que pueden realizarse (como medio elegido para lograr la finalidad perseguida por las partes) pueden reunirse principalmente en cuatro grupos generales: fideicomisos de inversión, de garantía, de administración y mixtos. Veamos detenidamente cada uno de estos tipos de fideicomiso.

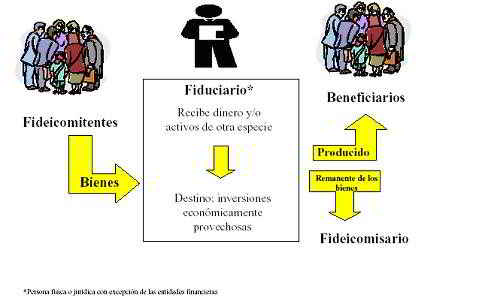

- Fideicomiso de Inversión: es todo negocio (donde se trasmite la propiedad fiduciaria) que tiene como finalidad específica o principal la inversión de recursos financieros, según las instrucciones, pautas o reglamentos establecidos por el o los contribuyentes (fideicomitentes) para su propio beneficio o para el beneficio de terceros (beneficiario o fideicomisario) para aplicarlo a fines predeterminados.

Mediante su constitución y ejecución el fiduciario capta sumas de dinero u otros activos de los fideicomitentes y los destina por instrucciones precisas de estos últimos a inversiones económicamente provechosas para el fideicomisario o beneficiario que en la mayoría de los casos resulta ser el mismo fideicomitente.

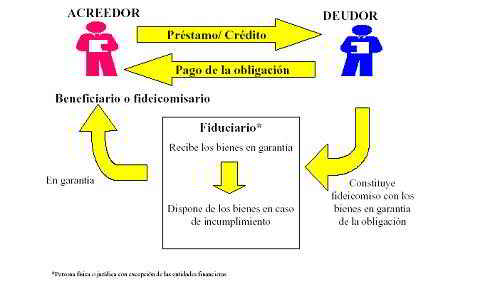

Fideicomiso de garantía: con este tipo de fideicomiso lo que se hace es transferir al fiduciario bienes por medio de los cuales (o a través de su producido) se garantizará el cumplimiento de ciertas obligaciones a cargo del fiduciante o de terceros, designando como beneficiario al acreedor o a un tercero. En caso de incumplimiento se pagará a estos últimos, una vez realizados los bienes objeto del fideicomiso, el valor de la obligación contraída o el saldo insoluto de ella conforme a lo previsto en el contrato.

Este tipo de fideicomiso es un sustituto del tradicional sistema de garantías reales. La diferencia con éstas radica en que, en caso de incumplimiento, la venta fiduciaria no es una ejecución forzada sino simple cumplimiento de una obligación alternativa.

Es decir, se le trasmiten al fiduciario los bienes puestos en garantía de la obligación contraída para que en caso de incumplimiento de dicha obligación proceda a su venta o entregue los bienes en propiedad al beneficiario o a un tercer acreedor, según se establezca.

Fideicomiso de administración: son aquellos fideicomisos en los cuales se transfiere la propiedad de bienes a un fiduciario para que los administre conforme a lo establecido por el fideicomitente, destinando el producido del mismo al cumplimiento de una determinada finalidad.

Fideicomiso mixto: en este tipo de contratos participan los caracteres de dos o más fideicomisos específicos.

Ejecución. Se transfieren los activos y el Fiduciario, además de agente de depósito, actúa ante un incumplimiento del deudor, vendiendo los mismos

Exportación. Pueden involucrar tan solo el acto de comercio exterior, pero en la práctica abarcan a todo el ciclo productivo, tornándolos más atractivos y rentables. (Pre y pos financiación).

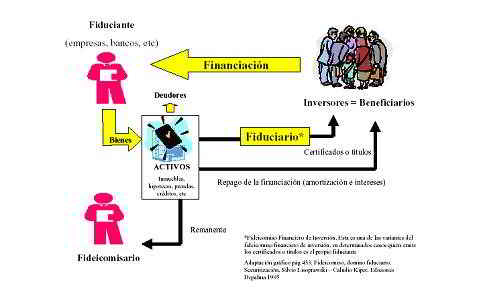

Fideicomisos financieros

La ley 24441 define fideicomiso financiero en su artículo 19 como aquel contrato de fideicomiso sujeto a las normas precedentes de la ley citada, en el cual el fiduciario es una entidad financiera o sociedad especialmente autorizada por la CNV para actuar como fiduciario financiero y beneficiarios son los titulares de certificados de participación en el dominio fiduciario o de títulos representativos de deuda garantizados con los bienes así trasmitidos. El artículo mencionado también aclara que dichos certificados de participación y títulos de deuda serán considerados títulos valores y podrán ser objeto de oferta pública, aclarando además que la autoridad de aplicación será de la CNV, pudiendo esta última dictar normas al respecto.

- Características distintivas

1. En contraposición a lo visto hasta el momento, la principal diferencia radica en la figura de fiduciario. Éste debe ser una entidad financiera o una sociedad especialmente autorizada por la CNV para desempeñarse como fiduciario financiero. Con esta figura se pretendía, al menos inicialmente, que se preservara mediante una prudente reglamentación su carácter empresarialmente neutro, salvo en lo que respecta a comisiones y remuneraciones del fiduciario profesional.

2. Los certificados de participación en el dominio fiduciario y los títulos representativos de deuda garantizados con bienes fideicomitidos deberán contar con dos calificaciones de riesgo independientes por medio de las sociedades que con tal objeto se hallan registradas en la CNV.

3. El objetivo de un fideicomiso financiero es emitir o garantizar con bienes fideicomitidos, títulos representativos de deuda o certificados de participación en el dominio fiduciario de los bienes.

4. La colocación de estos títulos podrán hacerse tanto por oferta pública por colocación privada.

De los certificados de participación y títulos de deuda

La ley continúa la normativa del fideicomiso financiero aclarando que los certificados de participación serán emitidos por el fiduciario. Los títulos de deuda garantizada por los bienes fideicomitidos podrán ser emitidos por el fiduciario o por terceros, según fuere el caso. Tanto los certificados como los títulos podrán ser al portador o nominativos, endosables o no o escriturales de acuerdo con el Art. 8 de la ley 23576.

Los certificados serán emitidos sobre la base de un prospecto en el que constarán las condiciones de emisión y contendrá las enumeraciones necesarias para identificar el fideicomiso al que pertenecen, con detallada descripción de los derechos que confieren.

A su vez la ley permite que puedan emitirse certificados globales de los certificados de participación para su inscripción en regímenes de depósito colectivo. A tal fin se considerarán definitivos, negociables y divisibles.

La ley admite además que puedan emitirse distintas clases de certificados de participación con derechos diferentes pero aclarando en todo momento que dentro de cada especie se otorgarán los mismos derechos. También prevé la ley que la emisión pueda dividirse en series.

La Oferta de Fondos – Condiciones Básicas de Captación

- Las características del negocio, debidamente acreditadas en un buen Plan de Negocios y el esquema de garantías deben traducirse en un esquema coherente y ¨vendible¨ para los inversores / financiadores.

- El diseño del esquema de financiamiento debe conciliar las expectativas del potencial financiador con los requerimientos y capacidad de repago de los demandantes de fondos.

- Inversores públicos, privados, institucionales, individuales o mixtos suponen, en cada caso, diseños de esquemas diferenciados y diferenciables.

- El esquema de garantías y la estrategia en la minimización de riesgos constituyen los principales factores que definen el atractivo diferencial de un instrumento estructurado para el Inversor.

La Oferta de Fondos – Condiciones Básicas de Captación

La Oferta de Fondos- Contexto Argentino

Disponibilidad presente de fondos:

- Sector público: escasa disponibilidad, optimizable a través de productos estructurados. Alternativa para mejorar eficiencia y transparencia. (Ver anexo)

- Bancos comerciales: un reducido grupo (los futuros sobrevivientes) con una creciente participación en productos estructurados y alta complejidad operativa.

- Inversores institucionales (AFJP, compañías de seguros): alta disponibilidad pero con restricciones normativas de inversión y malas experiencias.

La Oferta de Fondos- Contexto Argentino

Sector privado individual cautivo en el corralito:

Aceptable disponibilidad de dinero bancario (en el corralito) a raíz de la falta de alternativas de inversión y dado el elevado grado de desconfianza en el sistema bancario. Desafío de articulación por parte de los estructuradores para reunir masa crítica.

Sector privado con dinero fuera del sistema: elevada disponibilidad pero de muy difícil captación, dado que una importante porción se encuentra off-shore.

Proveedores comerciales: pueden constituir una fuente de fondeo muy atractiva (Ej. agroquímicos).Diseños muy específicos, que requieren de proyectos muy atractivos y bien consolidados para su captación, como interesados.

Requerimientos de los Inversores en el Contexto Argentino

Las condiciones demandadas por los inversores privados en el contexto de incertidumbre actual son:

- Preservación de capital en dólares o euros y rendimiento medido en esas monedas (aún cuando pueda implicar perder en términos reales, es decir, comparado contra Índice de Precios Consumidor, por ejemplo).

- Plazos de retorno acotados (no superior, en promedio, a los 12 meses).

- Certeza de cobro mediante esquemas de garantías que mezclen activos reales y captura del flujo de fondos.

- Estructura legal que permita minimizar riesgos exógenos al negocio dado la elevada incertidumbre del entorno.

La Estructuración del Esquema de Financiamiento

- El primer objetivo es definir cuales serán los activos y pasivos del Fideicomiso, quien será el Fiduciante, el Beneficiario y que funciones deberá cumplir el Administrador Fiduciario.

- Una transacción de financiamiento, normalmente puede involucrar a más de un Fideicomiso para su correcta estructuración.

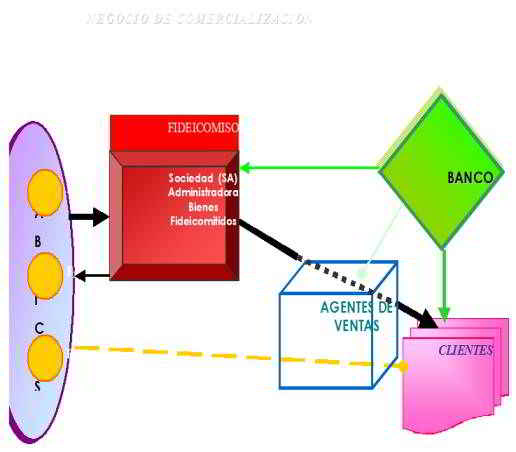

Ejemplo de fideicomiso atípico

Tipo de fideicomiso: privado, coincidiendo en las mismas personas las calidades de fiduciantes y beneficiarios. De este modo, el fideicomiso no tributa impuesto a las ganancias (sí cada fiduciante-beneficiario en proporción a las utilidades recibidas). Tiene por finalidad administrar las ventas de productos producidos por los fiduciantes-beneficiarios, y garantizar a la entidad financiera en el proceso de originación crediticia.

Fiduciantes/Beneficiarios: Las empresas productoras de artículos del hogar.

Fiduciario: Sociedad anónima a constituir.

Banco financiador a compradores finales y al Fideicomiso.

Instrumentos y Servicios del Estudio: 1) Contrato de Fideicomiso; 2) Convenio con distribuidores; 3) Convenio con Banco Financiador.4) Constitución del Fideicomiso. 5) Negociación con Banco. 6) Asesoramiento en “sistema de comercialización”, ya convenidos con Bancos y tarjetas de crédito.